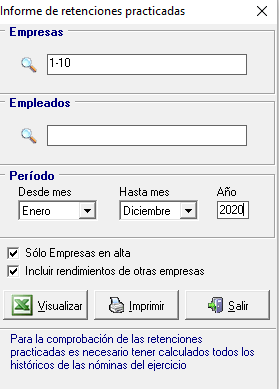

Se accede a esta pantalla por la última entrada del menú principal opc.7 IRPF, apartado 8 Retenciones Practicadas.

Sirve para evaluar las retenciones practicadas a los trabajadores una vez que se le han calculado todas las nóminas del año al trabajador (hasta diciembre o hasta la fecha de baja).

Este informe ordenado por NIF muestra la información totalizada por NIF del periodo indicado (los trabajadores indicados en el apartado empleados es para ver los NIF que tiene que tratar, pero lee todas las subfichas con ese NIF).

Los trabajadores con igual NIF se suman si corresponden al mismo tipo de trabajador, es decir, si ambos son cuenta ajena y con clave modelo 190 de Rendimientos del trabajo (A, B02 ó M).

Por tanto en este informe no aparecerán aquellos trabajadores a los que se les aplica un porcentaje fijo (claves de percepción E, G,H, I, J, K).

Obtiene la información de todos los NIF que son trabajadores, por tanto, los NIF que sólo tienen datos en adicional de retenciones y no están dados de alta como trabajadores no salen en este informe.

Se utiliza para hacer comprobaciones de si se ha retenido bien en el año, para ello tiene que tener todas las nóminas calculadas, porque obtiene las retenciones que le corresponden según las retribuciones anuales totales.

Retribuciones totales percibidas de nóminas normales, pagas extras separadas o finiquito separado, atrasos, vacaciones, salarios de tramitación (cuyo mes de cálculo se encuentre en el periodo), adicional de retenciones y finiquito manual liquidatorio que es lo mismo que se declara en el modelo 190.

Nota atrasos: No se incluyen retribuciones de años anteriores si no son revisión salarial, porque a éstos se le aplica un tipo fijo de retención, no se incluyen en el cálculo del porcentaje de retención que corresponde según el algoritmo de cálculo y se notifican en el 190 de forma independiente.

Gastos SS obtiene el total de cuotas de la seguridad social a cargo del empleado con igual criterio que las retribuciones. En el caso de seguridad social de autónomo indicada manualmente en la pantalla de calculo de IRPF lo lee del último registro del año de calculo.

Base Retención según las retribuciones, gastos, mínimos y reducciones aplicables al trabajador, es igual al valor obtenido por el algoritmo de cálculo del porcentaje de IRPF.

Mínimo PyF es el mínimo personal y familiar aplicable al trabajador en función de su edad, hijos, ascendientes, minusvalía.

Retención efectiva practicada en las nóminas normales, paga extra y/o finiquito separado, de meses normales o de atrasos, adicional de retenciones, finiquito manual liquidatorio, con igual criterio que las retribuciones.

Retención Teórica. es la retención que correspondería haber aplicado al trabajador en caso de no haber sufrido variaciones dentro del ejercicio, es decir, a las retribuciones totales del periodo y con la situación familiar y de contrato final aplicar el algoritmo inicial (no como regularización para que no afecten los límites). Por tanto si ha comenzado a hacer pagos vivienda a mitad de año le aparecerá en observaciones Minoración Vivienda Parcial para indicarle que la diferencia de retención es debida a que ha calculado la retención teórica como si hubiese hecho pagos vivienda en todo el año.

Diferencia. Retención Teorica – Retención Efectiva. Si su valor final es negativo indica que puede ser que se haya retenido de mas al trabajador.

Observaciones. Tiene los siguientes valores:

- Minoración Adquisición de Vivienda: Indica si tiene marcado que aplica minoración por pagos para adquisición de vivienda.

- Minoración Vivienda Parcial: Es cuando dentro del año existen registros de cálculo de IRPF con aplicación de minoración por adquisición de vivienda y otros que no derivado de haber comenzado o terminado la aplicación de dicha minoración a mitad de año.

Este caso especial requiere una comprobación manual según cada caso, en función de si ha tenido aumento de salario, disminución y si ha comenzado a hacer pago vivienda a mitad de año o ha terminado a mitad de año). - ‘Faltan nóminas‘ este detalle sale si no ha sido calculadas las nóminas de todos los periodos del año y que el trabajador está en alta.

- ‘Periodo inferior al año’ si solicita el informe de un periodo inferior al año natural. Si el periodo de cálculo del informe no abarca todo el año ó faltan nóminas solo obtiene las columnas de Retribuciones, Gastos y Retenciones efectivas, pero no obtiene el resto porque son datos anuales.

- ‘Retenido de más‘ si tiene todas las nóminas calculadas y no ha habido cambio del tipo de contrato en el año indica que se ha retenido de más en el caso de que las retenciones efectivas sean superiores a la retención que le corresponde a las retribuciones reales. Puede ser porque la base estimada para el trabajador sea superior a las retribuciones reales (caso en que exista it y no tenga complemento por IT u otra causa, datos salariales fluctuantes introducidos por incidencias). O por la aplicación de un hijo a partir de un mes y no haya regularizado el IRPF.

- ‘Retenido de menos’ si tiene todas las nóminas calculadas Y se le ha aplicado un tipo inferior al que le correspondía en el periodo, porque la Base estimada sea inferior a las retribuciones reales o por la aplicación del límite del art.85.5 del reglamento de IRPF (el incremento de cuota no puede ser superior al incremento de base).

En caso de que se haya retenido de más se recomienda regularizar en diciembre, a no ser que el tipo que esté aplicando sea ya un 0 tras la última regularización, pues en este caso no podrá reducir más el tipo.

En caso de que haya retenido de menos (porque no realizó alguna regularización que tenía pendiente) se recomienda regularizar en diciembre con causa 99 que no limita por no aplicar límites de incremento de cuota no puede ser superior al incremento de base.

Check Solo Empresas en alta, por defecto está marcado para no invertir tiempo en las empresas que estén de baja en la asesoría y tengan empleados en alta.

Check Incluir rendimientos de otras empresas, por defecto está marcado, sirve para incluir los rendimientos que ha tenido el trabajador en otras empresas (busca en aquellas que tiene indicado en el apartado Otras Empresas de la pantalla de cálculo del IRPF.

Es muy importante hacer las regularizaciones cuando se produzcan los cambios (económicos o familiares), para una correcta aplicación de las retenciones en la nómina.

Acceso a opciones del menú de IRPF: