Podrá acceder a esta pantalla desde el Menú IRPF/ Comunicación de Retenciones, tanto desde la pantalla principal como del menú desplegable de la cabecera IRPF.

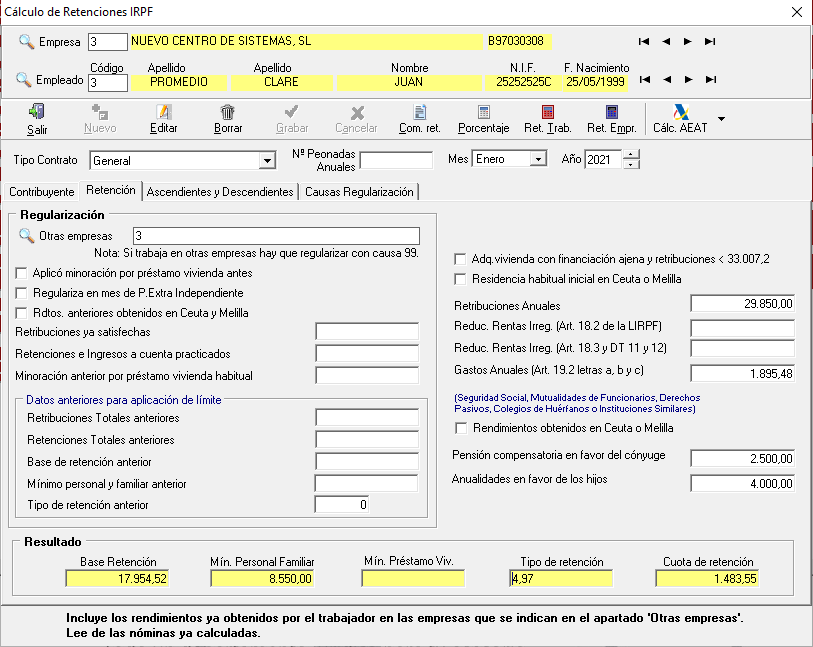

Esta pantalla sirve para realizar el cálculo de la base estimada (retribuciones anuales, gastos deducibles, retribuciones y retenciones ya satisfechas), y calcula el porcentaje de retención en sus dos modalidades, por empresa o por trabajador ya sea por primera vez (enero o mes de alta del trabajador) ó en caso de regularización, por variación de datos personales o salariales. El programa detecta si se trata de uno u otro cálculo de forma automática.

Tiene en cuenta los trabajadores que tienen igual NIF dentro de la misma empresa, siempre que no estén de alta en paralelo, es decir tiene en cuenta retribuciones ya satisfechas (en la misma empresa o en otras por si ha cambiado de centro y ha indicado en apartado Otras empresas en las que ha trabajado) pero no calcula retribuciones futuras de otras empresas, por lo que si un trabajador está de alta en dos empresas relacionadas, deberá realizar la regularización manual porque el programa no lee los datos de nóminas de otras empresas.

Si entra a la pantalla de cálculo de IRPF desde pantalla empleado pestaña Cotización/IRPF no se visualiza el apartado empresa y trabajador porque no se permite cambiar de trabajador, accede al cálculo del trabajador en el que está posicionado en la pantalla de empleado.

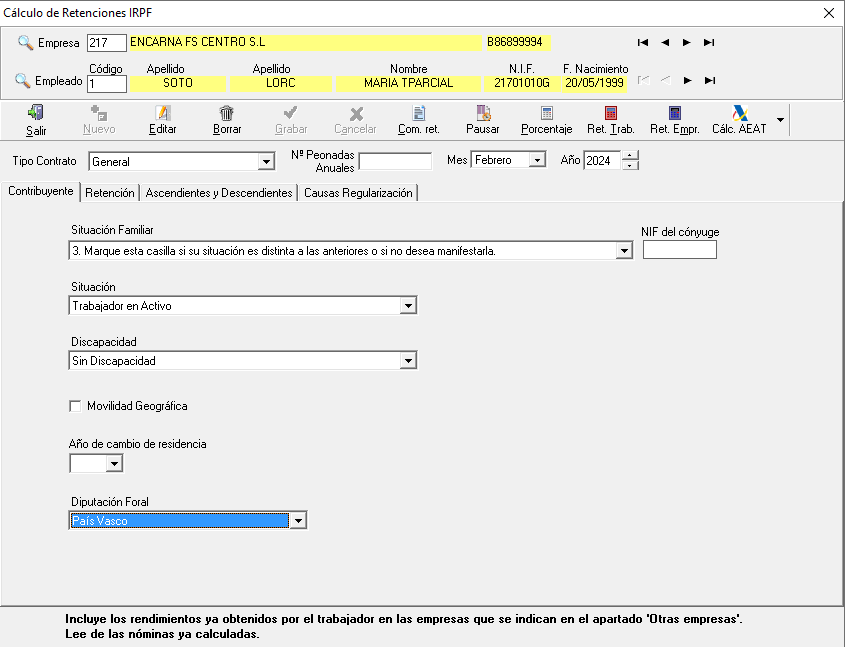

Pestaña Contribuyente

Antes de hacer el cálculo del Porcentaje de Retención debe indicar el tipo de contrato (dato fundamental que interviene en el cálculo), revisar el mes y año de cálculo e indicar los datos de las pestañas de datos del Contribuyente, Ascendientes y Descendientes y parámetros de regularización, porque sus datos intervienen en el cálculo (sólo es necesario indicarlo la primera vez, o si sufre alguna modificación, porque si no varía lo toma del cálculo anterior).

En esta pestaña, una vez situado en el año y mes de cálculo, deberá indicar el tipo de contrato, la situación familiar, la situación laboral, el tipo de discapacidad y los indicadores de movilidad geográfica:

Año y mes de cálculo: indique el mes y año que desea realizar el cálculo de la B. Estimada por primera vez o Regularización. Tenga en cuenta que los datos se van a grabar en el mes en el que realiza el cálculo y serán los datos anteriores de la siguiente regularización.

Tipo de Contrato. Cuando el trabajador esté en activo, debe de indicar el tipo de contrato, el programa toma por defecto para los contratos indefinidos el tipo General, y para los contratos de duración determinada mira si la duración del mismo es superior al año.

Hay cuatro opciones:

1.General. Marque esta casilla cuando el perceptor sea un empleado o trabajador en activo que esté vinculado con la empresa o entidad pagadora mediante un contrato o relación distinta de las tres siguientes.

2. Inferior al año. Marque esta casilla cuando el perceptor sea un empleado o trabajador en activo con un contrato o relación laboral de duración inferior a 1 año.

Según consulta a la DGT v0708-17-17-03-2017-1443959 si una prorroga es de duración inferior al año también se le aplica el mínimo del 2% de retención: Respecto a una posible prórroga o renovación de los contratos objeto de consulta, tal circunstancia es una de las que obligan a regularizar el tipo de retención. Así lo determina el artículo 87.2.1º del Reglamento del Impuesto: “Procederá regularizar el tipo de retención (…):

Si al concluir el período inicialmente previsto en un contrato o relación el trabajador continuase prestando sus servicios al mismo empleador o volviese a hacerlo dentro del año natural”. En cuanto al tipo resultante de la regularización (cuyo procedimiento de cálculo se recoge en el apartado 3 de este artículo 87), seguirá siendo operativo el tipo mínimo del 2 por 100 (en los términos antes expresados) cuando la prórroga o renovación sea a su vez de duración inferior al año.

- Relación Laboral Especial con carácter dependiente. Marque esta casilla cuando el perceptor sea un empleado o trabajador en activo que esté vinculado con la empresa o entidad pagadora mediante una relación laboral de carácter especial. No deberá marcar esta casilla cuando se trate de rendimientos obtenidos por los penados en las instituciones penitenciarias o de rendimientos derivados de relaciones laborales de carácter especial que afecten a discapacitados.

4. Peonadas o Jornadas Diarias. Marque esta casilla cuando el perceptor sea un trabajador manual, con una relación esporádica con la empresa, y perciba sus retribuciones por peonadas o jornales diarios si son menos de 100 jornadas.

Existe una regla especial para determinar la cuantía de las retribuciones en este caso de trabajadores manuales que perciban sus retribuciones por peonadas o jornales diarios, de acuerdo con la cual se tomará a estos efectos el resultado de multiplicar por 100 el importe de la peonada o jornal diario.

Peonadas Anuales: Cuando el tipo de contrato no es por peonadas o jornadas diarias (tipo contrato=General o inferior al año) podrá indicar el número de jornadas anuales a tener en cuenta para el cálculo de las retribuciones anuales, esto se utiliza para trabajadores que trabajan por jornadas o que tienen contrato fijo discontinuo, pero se estima que van a trabajar más de 100 jornadas:

En este caso indique el número de jornadas anuales, y el programa aplicará el importe diario de las retribuciones y multiplicará por las peonadas aquí indicadas.

Si no indica peonadas anuales y cada mes hace más o menos las mismas peonadas y tiene los días forzados en el calendario (SEA ó Fijos Discontinuos) tomará como peonadas anuales los días forzados y multiplicará por el número de meses hasta fin de año o fecha de baja. Multiplicará la retribución diaria por el número de días al año para obtener las retribuciones anuales,

Situación Familiar del Contribuyente, habiendo tres opciones que son:

- Soltero/a, viudo/a, divorciado/a o separado/a legalmente, con hijos solteros menores de 18 años o incapacitados judicialmente que convivan exclusivamente con el perceptor, sin convivir también con el otro progenitor.

- Perceptor casado y no separado legalmente cuyo cónyuge no obtenga rentas superiores a 1500 euros anuales, excluidas las exentas. En este caso debe indicar el NIF del cónyuge.

- Perceptor cuya situación familiar es distinta de las dos anteriores. También se marcará esta casilla cuando el perceptor no desee manifestarla.

Situación del Perceptor, habiendo cuatro posibilidades:

- Empleado o trabajador en activo. Marque esta casilla cuando se trate de un empleado o trabajador en activo.

- Pensionista Seg. Social. Si es un perceptor de pensiones o haberes pasivos del régimen de Seguridad Social o de Clases Pasivas.

- Desempleado. Si se trata de un perceptor de prestaciones o subsidios por desempleo.

- Otras situaciones. Si se trata de un perceptor de rendimientos del trabajo no incluidos en las situaciones anteriores.

- Pensionista clases pasivas.

Discapacidad, en este apartado debe de indicar el grado de minusvalía del trabajador en el caso de que la hubiese, los grados que se presentan son:

- Sin Discapacidad. Viene marcado por defecto. Se dejará esta casilla marcada cuando el trabajador no presente ningún grado de minusvalía.

- Grado de minusvalía >= 33 % y < 65%. Perceptor con grado de minusvalía reconocido igual o superior al 33 por 100 e inferior al 65 por 100.

- Grado de minusvalía >= 33 % y < 65%, con ayuda o movilidad reducida. Perceptor con un grado de minusvalía reconocido igual o superior al 33 por 100 e inferior al 65 por 100, que comunique tener acreditada la necesidad de ayuda de terceras personas para desplazarse a su lugar de trabajo o para desempeñar el mismo, o bien movilidad reducida para utilizar medios de transporte colectivos.

- Grado de minusvalía >= 65%. Perceptor con grado de minusvalía reconocido igual o superior al 65 por 100.

Movilidad Geográfica. Para la aplicación de la reducción por movilidad geográfica, se indicará el año de cambio de residencia por cambio de puesto de trabajo con movilidad geográfica.

Requisitos: situación del perceptor sea empleado en activo y concurran las siguientes circunstancias:

a) El perceptor estaba desempleado e inscrito en la oficina de empleo hasta la aceptación del puesto de trabajo actual.

b) El puesto de trabajo actual está situado en un municipio distinto a aquél en que el perceptor tenía su residencia habitual.

c) El perceptor ha comunicado haber trasladado su residencia habitual a un nuevo municipio como consecuencia de la aceptación del puesto de trabajo actual, indicando la fecha de dicho traslado.

La reducción por movilidad geográfica se aplicará en el período impositivo en el que se produzca el cambio de residencia del perceptor y en el siguiente.

Diputación Foral: sirve para indicar que se realiza el cálculo específico del tipo de retención de País Vasco o de Navarra.

Si el trabajador requiere que calcule el porcentaje de retención de una provincia del País Vasco o Navarra indique aqui la opción específica. Ver apartado Cálculo IRPF del País Vasco y Navarra

Cálculo por trabajador o por empresa:

Botón Porcentaje. sirve para una vez que tiene todos los datos (retribuciones anuales, gastos y datos anteriores si es regularización), hacer el cálculo del porcentaje de retención que le corresponde, y además puede imprimir un resumen del cálculo del trabajador para el mes y año de la pantalla.

El botón cálculo por trabajador sirve para calcular la base estimada de IRPF y el cálculo del porcentaje que corresponde al trabajador posicionado para el mes y año de la pantalla y será primera vez si es enero o mes alta y será regularización si es un mes distinto.

Este apartado que es la misma opción que si accede desde empleado, calcula con independencia del tipo de cálculo que tenga seleccionado el trabajador, porque si el usuario da a esta opción es porque desea hacer el cálculo. Es decir permite calcular el porcentaje de retención que le corresponde a un trabajador que tiene indicado tipo 1. Automático, 2.Manual, 3 Trimestral o 4. si calculo superior.

Botón Ret. Empresa: Calcula la base estimada, los gastos anuales y el porcentaje de retención de todos los trabajadores de la empresa del mes de la pantalla, este no regulariza aquellos trabajadores que tienen en el empleado tipo de IRPF 2. Manual.

Permite calcular un rango de empresas a la vez.

Tenga en cuenta que este es un proceso intensivo de cálculo por lo que se aconseja que se haga en el servidor si se trata de una red y que nadie esté calculando nóminas o seguros al mismo tiempo.

Sirve para forzar el cálculo de todos los trabajadores en un mes aunque no están pendientes de regularización.

Calcula a todos los trabajadores que tengan tipo de cálculo 1. Automático, 3. Trimestral o 4. Superior al cálculo. Por tanto no procesa aquellos trabajadores con tipo 2. Manual.

Esta opción puede utilizarse cuando se desea regularizar a todos los trabajadores de la empresa, por tener un motivo común para todos los trabajadores, como puede ser aplicación de exenciones que afecten a los trabajadores a partir de un mes o cualquier otro motivo, como coger a una empresa a mitad de año y revisar si se le está reteniendo bien.

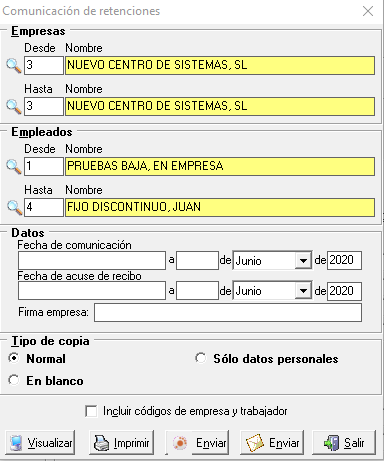

Comunicación de Retenciones (Modelo 145)

Botón Com. ret. sirve para listar el modelo de comunicación de datos al Pagador, puede listarlo con todos los datos para que el trabajador lo revise y lo firme, sólo con los datos personales (nombre, dni y año de nacimiento) para que cada trabajador cumplimente el resto de datos o listarlo en blanco sin ningún dato.

Por defecto toma para listar todos los trabajadores de la empresa en la que está posicionado. si lo desea puede indicar otra empresa o un intervalo de empresas a imprimir.

Indique los datos de Fecha de comunicación y acuse de recibo y el texto de firma empresa si desea que se impriman en cada hoja que se imprime.

Tipo de copia, por defecto listará Normal, lo que significa que incluye los datos personales y familiares que tiene indicados en el programa para cada trabajador, puede seleccionar que solo imprima los datos personales (NIF, Nombre y fecha de nacimiento), o también puede listar el formulario en blanco.

Puede parametrizar que se indique en el documento el código de empresa y de trabajador de cada empleado para tener un mayor control. para ello pique el botón ‘Incluir códigos de empresa y trabajador’.

Botón ‘Enviar‘: Puede realizar el envío a la empresa por asesoríaweb o por email si solo selecciona una empresa.

Para el envío por correo debe tener indicado en ‘Datos Asesoría’ del Entorno Asesorías los parámetros del correo de salida y en la pantalla de empresas el email de la empresa receptora del documento.

Botón Calc. AEAT. Sirve para acceder al servicio de cálculo online de la AEAT, por si desea comparar el cálculo con el que hace el programa. El botón accede al cálculo del ultimo año disponible, en el desplegable puede acceder a años anteriores.

Copiado de empleado porque el trabajador ha cambiado a otra empresa.

En el trabajador destino debe indicar en el apartado Otras empresas el código o códigos de empresas en las que ha trabajado, de esta forma el cálculo tendrá en cuenta lo que ha cobrado anteriormente para obtener los rendimientos anuales, gastos, retribuciones satisfechas y retenciones practicadas.

En este caso deber regularizar con causa 99.

Ejemplo si un trabajador en abril cambia de empresa copiará el trabajador y lo dará de alta en la empresa destino, y en su pantalla de cálculo de IRPF indicará que trabajó en la otra empresa, así en la parte izquierda de Regularización aparecerán las retribuciones ya satisfecha y retenciones practicadas en la anterior empresa y en la parte derecha en retribuciones anuales y gastos sumará los rendimientos previstos con los ya satisfechos y en gastos los gastos previstos con los ya aplicados en la otra empresa.

Obtendrá el porcentaje de retención que le corresponde al total de retribuciones.

No tiene en cuenta trabajadores en alta (en paralelo) en varias empresas, solo tiene en cuenta retribuciones ya satisfechas y estima rendimientos y gastos para el trabajador posicionado.

Comienza a hacer pagos de Anualidad a los hijos:

Al dar nuevo o cálculo IRPF (que crea un registro nuevo) lee estos datos de la última regularización realizada, si en la anterior no estaba obligado a hacer esos pagos y ahora si debe indicar esa circunstancia en el cálculo de la siguiente manera:

Si comienza a hacer pagos en Enero: Pulse botón Ret.Trab. para hacer el cálculo inicial, indique la cuantía anual de la anualidad a los hijos y pulse botón porcentaje, en los siguientes meses leerá la cuantía de la regularización última.

Si comienza a hacer pagos en otro mes. indicar causa regularización 4. Obligado a satisfacer anualidades a los hijos y calcular en el mes que se produce tal obligación.

Cuando se deja de hacer pagos por Anualidad a los hijos:

Si a mitad de un año termina de hacer pagos por anualidad debe generar el registro de cálculo de retenciones que carga la anualidad por hijos del mes anterior, debe de cambiar el importe anual por el realmente pagado hasta que ya no está obligado a hacer pagos por anualidad a los hijos.

ej. Anualidad por hijos =12.000 (1000 por mes) si el último mes que pagó fue marzo debe en marzo cambiar el valor de 12000 por 3000.

En este caso regularice con causa 99.

Igualmente se opera cuando se deja de hacer pagos al cónyuge.

Cambios en el cálculo IRPF año 2023

Enero 2023:

Rendimientos obtenidos por perceptores con residencia en la isla de La Palma, Reducen el rendimiento neto al 40% para el cálculo del porcentaje igual que los obtenidos en Ceuta y Melilla.

En tipo de contrato INFERIORAÑO: Incluye, desde 1-1-2023, contratos derivados de la relación laboral especial de los artistas en espectáculos públicos.