| Contribuyente Retención Ascendientes y Descendientes Causas Regularización | Tipos de retención aplicables al año 2020 Comunicación de datos al pagador (Modelo 145) Calculo por trabajador o por empresa Trabajador con retribuciones en varias empresas Ejemplo de cálculo |

| Regularización | Causa 9. Comienza pagos préstamo para adquisición de vivienda Causa 10. Fin minoración por pagos préstamo para adq. de vivienda Causa 7. Residencia en Ceuta y Melilla o Isla La Palma |

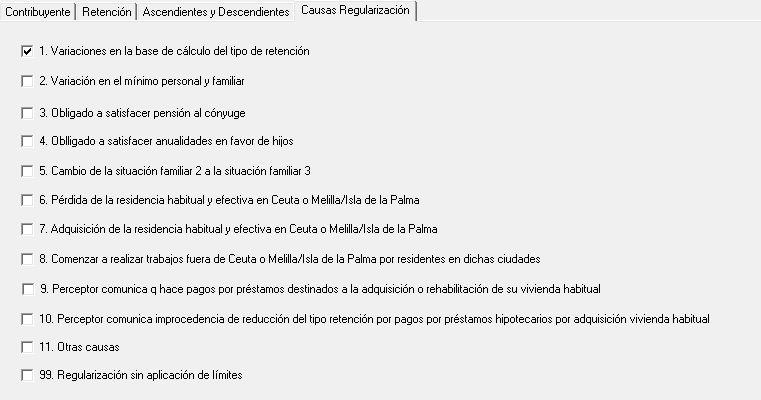

Causas de Regularización:

Regularizar en cualquier momento posterior a Enero o a la fecha de alta del trabajador si es posterior.

El programa asigna una causa por defecto, por lo que si el usuario no indica una específica, detecta si ha habido variación en la base de cálculo (causa 1), variación en el mínimo personal y familiar (causa 2), en otro caso debe indicarlo el usuario.

En caso de que el usuario no indique ninguna el programa asigna causa 99 si tiene marcado en otros procesos\irpf\ regularizar auque no exista variación de datos.

Las causas de regularización son las siguientes:

- Variaciones en la base de cálculo del tipo de retención.

Se marcará esta casilla cuando la regularización se efectúe por haberse producido durante el ejercicio alguna modificación en cualquiera de las variables que intervienen en la determinación de la base para calcular el tipo de retención.

Entre las circunstancias que determinan variaciones en la base para calcular el tipo de retención cabe citar las siguientes:

- Variación, en más o en menos, del importe de las retribuciones anuales computables a efectos de determinar el tipo de retención, incluidos los supuestos en que, al concluir el período inicialmente previsto en un contrato o relación, el trabajador continuase prestando sus servicios al mismo empleador o volviese a hacerlo dentro del año natural.

- Variación, en más o en menos, del importe de los gastos deducibles considerados a efectos de determinar el tipo de retención.

- Variación, en más o en menos, del importe de las reducciones por irregularidad a que se refieren el artículo 18, apartados 2 y 3, y las disposiciones transitorias 11.ª y 12.ª de la Ley del IRPF

- Que, con posterioridad al inicio de la relación laboral, el perceptor comunique en el modelo 145 haber trasladado su residencia habitual a un nuevo municipio como consecuencia de la aceptación del actual puesto de trabajo, indicando la fecha de dicho traslado, siempre que, además, concurran las siguientes circunstancias:

a) Hasta la aceptación del puesto de trabajo actual, el perceptor estaba desempleado e inscrito en la oficina de empleo.

b) El puesto de trabajo actual está situado en un municipio distinto a aquél en que el perceptor tenía su residencia habitual.

- Variación en el mínimo personal y familiar para calcular el tipo de retención.

Se marcará esta casilla cuando la regularización se efectúe por haberse producido durante el ejercicio alguna modificación en cualquiera de las variables que intervienen en la determinación del mínimo personal y familiar para calcular el tipo de retención.

Entre las circunstancias que determinan variaciones en el mínimo personal y familiar para calcular el tipo de retención cabe citar las siguientes:

- Que, en el curso del año natural, el perceptor comunique por medio del modelo 145 un aumento en el número de hijos o descendientes que le dan derecho a aplicar el mínimo familiar por este concepto.

- Que, por haber variado las circunstancias de convivencia con el perceptor, éste comunique por medio del modelo 145 tener derecho al cómputo por entero de alguno de los hijos o descendientes que anteriormente se computaron por mitad.

- Que, en el curso del año natural y de acuerdo con los datos comunicados por el perceptor en el modelo 145, sobreviniera o la condición de discapacitado o aumentara el grado de minusvalía del propio perceptor o de alguno de sus descendientes.

- Que, en el curso del año natural y de acuerdo con los datos comunicados por el perceptor en el modelo 145, se produjera un aumento o una disminución en el número de los ascendientes que originan el derecho a aplicar el mínimo familiar por este concepto, o sobreviniera o desapareciese la condición de discapacitado o variase el grado de minusvalía de dichos ascendientes.

3. Quedar obligado judicialmente el perceptor a satisfacer pensión compensatoria al cónyuge.

Se marcará esta casilla cuando, de acuerdo con los datos comunicados por el perceptor en el modelo 145 y justificados mediante testimonio, al menos parcial, de la correspondiente resolución, éste quedase obligado, por decisión judicial, a satisfacer una pensión compensatoria a su cónyuge.

- Quedar obligado judicialmente el perceptor a satisfacer anualidades a favor de los hijos.

Se marcará esta casilla cuando, de acuerdo con los datos comunicados por el perceptor en el modelo 145 y justificados mediante testimonio, al menos parcial, de la correspondiente resolución, éste quedase obligado, por decisión judicial, a satisfacer anualidades por alimentos a favor de los hijos.

- Cambio de la situación familiar «2» a la situación familiar «3».

Se marcará esta casilla cuando, de acuerdo con los datos comunicados por el perceptor en el modelo 145, se produzca el cambio de la situación familiar «2» a la situación familiar «3», por obtener el cónyuge en el curso del año natural rentas superiores a 1.500 euros, excluidas las exentas.

- Pérdida de la condición de residente en Ceuta o Melilla.

Se marcará esta casilla cuando el perceptor que venía residiendo y obteniendo sus rendimientos del trabajo en Ceuta y Melilla, traslade su residencia habitual a otra Comunidad Autónoma en una fecha tal que, previsiblemente, no va a ser Ceuta o Melilla el lugar donde más días va a residir dentro del período impositivo.

Esta circunstancia se producirá si el cambio de residencia tiene lugar durante la primera mitad del año, siempre que, además, el perceptor mantenga posteriormente su residencia en la misma Comunidad Autónoma el resto del año.

- Adquisición de la condición de residente en Ceuta o Melilla /Isla La Palma.

Se marcará esta casilla cuando el perceptor traslade su residencia habitual a Ceuta o Melilla o Isla La Palma desde otra Comunidad Autónoma en una fecha tal que, previsiblemente, va a ser Ceuta o Melilla o Isla La Palma el lugar donde más días va a residir del período impositivo.

Esta circunstancia se producirá si el cambio de residencia tiene lugar durante la primera mitad del año, siempre que, además, el perceptor mantenga posteriormente su residencia en Ceuta o Melilla/Isla La Palma el resto del año.

Para los rendimientos obtenidos en la Isla de la Palma a partir del 2023 también se le aplica la reducción del 40% de los rendimientos para obtener el porcentaje de retención.

- Comenzar a realizar trabajos fuera de Ceuta o Melilla por residentes en dichas Ciudades.

Se marcará esta casilla cuando, teniendo derecho a la deducción por rentas obtenidas en Ceuta o Melilla por los rendimientos del trabajo anteriormente percibidos, el perceptor comience a percibir rendimientos correspondientes a trabajos realizados fuera de dichas Ciudades Autónomas, sin perder la condición de residente en las mismas.

Esta circunstancia puede producirse:

a) Cuando el perceptor que reside y trabaja en Ceuta o Melilla cambie de residencia y de lugar de trabajo a cualquier otra Comunidad Autónoma en la segunda mitad del año, ya que, en este caso y pese al cambio de residencia, no perderá la condición de residente en Ceuta o Melilla para este período impositivo.

b) Cuando el perceptor que reside y trabaja en Ceuta o Melilla cambie de lugar de trabajo a cualquier otro punto del territorio español, sin cambiar de residencia.

- El perceptor ha comunicado que realiza pagos por préstamos destinados a la adquisición rehabilitación de su vivienda habitual.

Se marcará esta casilla cuando el tipo de retención deba regularizarse por haber comunicado el perceptor en el modelo 145 que está efectuando pagos por préstamos destinados a la adquisición o rehabilitación de su vivienda habitual por los que vaya a tener derecho a deducción por inversión en vivienda habitual en el IRPF, y que sus retribuciones íntegras en concepto de rendimientos del trabajo, incluidas, en su caso, las procedentes de otros pagadores, son inferiores a 33.007,20 euros anuales.

Recuerde que, si marca esta causa de regularización, debe marcar la casilla Adquisición de Vivienda con Financiación Ajena para aplicar la minoración.

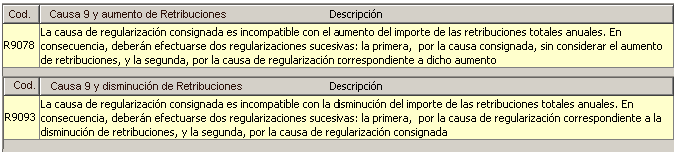

Para esta causa de reularización se tienen que hacer dos regularizaciones sucesivas si hay aumento o disminución de retribuiones según se describe en el programa de AEAT:

El programa de NCS cuando tiene indicada esta causa y detecta un aumento o una disminuciones realiza ambas regularizaciones seguidas en un mismo proceso quedando la información de la última regularización.

- El perceptor ha comunicado la improcedencia de reducción del tipo de retención por pagos de préstamos destinados a la adquisición o rehabilitación de su vivienda habitual.

Se marcará esta casilla cuando el tipo de retención deba regularizarse por haber comunicado el perceptor, por medio del modelo 145, que no procede continuar aplicando la reducción del tipo de retención por razón de los pagos de préstamos destinados a la adquisición o rehabilitación de su vivienda habitual, ya sea por haber dejado de efectuar dichos pagos, porque los mismos no dan derecho a deducción por inversión en vivienda habitual en el IRPF o porque sus rendimientos íntegros del trabajo ya no son inferiores a 33.007,20 euros anuales.

También se marcará esta casilla cuando el tipo de retención deba regularizarse como consecuencia de que, aun sin mediar comunicación del perceptor, las retribuciones computables a efectos de determinar el tipo de retención han dejado de ser inferiores a 33.007,20 euros anuales.

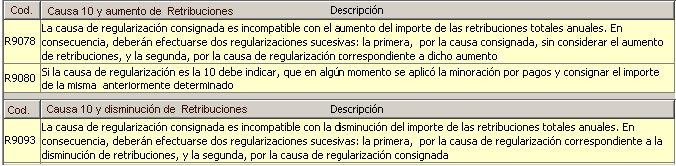

Para esta causa de regularización se tienen que hacer dos regularizaciones sucesivas si hay aumento o disminución de retribuciones según se describe en el programa de AEAT:

El programa de NCS cuando tiene indicada esta causa y detecta un aumento o una disminuciones realiza ambas regularizaciones seguidas en un mismo proceso quedando la información de la última regularización.

- Otras causas.

Se marcará esta casilla, entre otros, en los siguientes supuestos:

a) Cuando proceda regularizar el tipo de retención por haber adquirido el perceptor, en el curso del año natural, la condición de contribuyente del IRPF por cambio de residencia.

b) Cuando proceda regularizar el tipo de retención por haber cambiado el perceptor, en el curso del año natural, su residencia habitual de Navarra o los Territorios Históricos del País Vasco al resto del territorio español.

c) Cuando proceda calcular el nuevo tipo de retención en los supuestos a que se refiere el artículo 118.3 del Reglamento del IRPF, por haberse producido la exclusión del perceptor del régimen especial de tributación por el Impuesto sobre la Renta de no Residentes previsto en los artículos 113 y siguientes del citado Reglamento.

La causa de regularización 11 pierde lo aplicado de minoración por vivienda habitual declarado hasta el momento, es decir, solo aplicará adquisición por vivienda a lo que reste de retribuciones anuales desde la fecha en la que se regulariza por este motivo.

- Regularización sin aplicación de límites.

Esta causa de regularización especial no tiene en cuenta el límite de ‘incremento de cuota no puede superar el incremento de base del art. 87.5 del RIRPF’, de tal manera que aunque no haya habido variación de datos (en base, gastos, mínimos aplicables) regulariza el IRPF, como diferencia entre lo que tenía que haber retenido de no existir variaciones y lo que se ha retenido realmente.

No existe como causa en el programa de la AEAT, es una causa que han solicitado los clientes, para que aun en el caso de no haber variación de datos regularice al trabajador. También sirve para cuando por algún motivo se le ha retenido de menos, por indicar un tipo fijo en el trabajador y se desea regularizar.

La causa 99 hace una regularización especial para recuperar las retenciones no practicadas sin perder la minoración por vivienda aplicada anteriormente.

Nota: en caso de que durante el ejercicio hubiese estado practicando un tipo de retención inferior al que le corresponde según sus datos salariales y familiares, se aconseja realizar la regularización, con un tipo de causa que no se aplique el límite (causas 11 o 99) para que el cómputo anual sean correctas las retenciones practicadas.